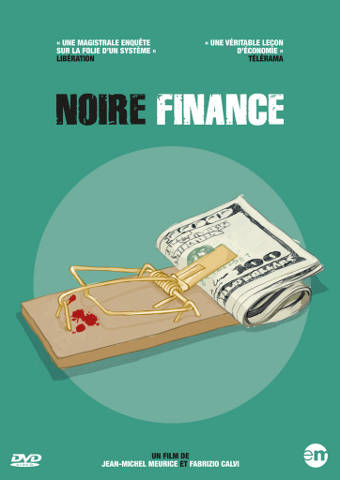

Un avertissement : malgré l’aspect didactique et clair de ce documentaire, il faut quand même à certains moments s’accrocher pour suivre les raisonnements complexes des traders, courtiers et autres financiers adeptes du « shadow banking ». On comprend d’ailleurs le titre, « Noire Finance », tant tout est fait pour dissimuler, déguiser, légaliser des activités financières risquées et responsables de la crise de 2008. Rappelons ici le propos des auteurs, Jean-Michel Meurice et Fabrizio Calvi : comment expliquer que l’argent public ait du, en 2008, renflouer des banques privées et que les principaux dirigeants financiers mondiaux ont alors accumulé 95 milliards de dollars de salaires alors que leurs activités occasionnaient 1000 milliards de dollars de perte, et la mise au chômage de millions de personnes.

« La Grande pompe à phynances »

Pour mieux comprendre, les auteurs présentent d’abord un premier volet d’une heure environ, intitulé « La Grande pompe à phynances », où ils expliquent comment entre 1929 et 2008 s’est déroulé un jeu d’influences incessantes entre partisans de la régulation économique de type keynésiens et promoteurs du libéralisme le plus pur, sans aucune restriction « liberticide ». A partir des années 80-90, avec l’effondrement de l’URSS et la débâcle communiste, ce sont ces derniers qui l’emportent, avec comme figure de proue politique Margaret Thatcher, Ronald Reagan et Bill Clinton. Cet ultra-libéralisme aboutit non seulement à de très grands écarts de revenus, mais aussi à la mise en place de tout un système financier au service de la spéculation, à travers la création de produits dérivés à fort risque, de hedge funds, le tout soutenu par des compagnies d’assurance elles même impliquées dans cette spéculation et des agences de notation de type Moody’s ou Fitch ratings….des agences très complaisantes.

Agences de notations complaisantes

Elles soutiendront par exemple jusqu’au bout l’entreprise ENRON, pourtant criblée de dettes et pourrie de l’intérieur par une comptabilité faussée, avant la bérézina de 2008. Dans ce système où les leviers d’emprunts qu’on vous accorde sont liés aux perspectives de spéculation à l’intérieur de bulles, tout va bien jusqu’à ce que la bulle éclate, que plus personne d’achète ou ne rembourse, et le système s’écroule, un peu à l’image d’une pyramide de Ponzi/Madoff. C’est l’éclatement de la bulle immobilière, alors fondée sur les fameuses subprimes défendues par le gouvernement Bush, qui précipite la crise de 2008-2009. Les sommes engagées dans cette crise, astronomiques car n’ayant plus de lien réel avec une valeur marchande matérielle, ni même avec l’or, font apparaître la crise de 1929 comme une franche rigolade.

Le second volet, « Le Bal des vautours », fait le bilan des années 2008-2012 avec un grand désarroi. Car s’il y a eu des actions, et notamment aux Etats-Unis, contre les « banksters », dignes héritiers des « robber barons » des années 1880-1930, il y a eu peu de condamnations, et beaucoup d’impunité. Sur les images d’archive de ces procès, l’aplomb des prévenus est effrayant, à l’image d’un Angelo Mozila plein de morgue sous son teint hâlé et lifté. De fait, la crise de 2008 n’a pas mis fin au « shadow banking » et les financiers spéculateurs trouvent toujours des paradis fiscaux (« dark pools ») pour y organiser leurs montages. Le contrôle sur les hedge funds est totalement inexistant, soumis à aucune réglementation et les lobbys spéculatifs continuent leur combat contre toute forme d’intervention de la justice ou d’autorités monétaires supérieures….avec parfois même la bénédiction de ces autorités ! On restera surpris de voir, en pleine crise, le bon Alan Greenspan, président de la FED, affirmer qu’il est inutile de contrôler des organismes spéculatifs. La conclusion du second volet est aussi sombre que le titre. Rien ne change, et les gagnants et les perdants sont toujours les mêmes.

Vu de loin, on pourrait croire que j’exagère dans mon propos, que je suis caricatural. De fait, j’aurais bien aimé que, dans ces deux volets, la parole soit donnée à ceux qui défendent le système de « shadow banking », pour au moins dire que cela créait des emplois dans l’industrie du luxe, la construction navale de yatchs ou chez les escort girls….même pas. En dehors d’eux-mêmes, on ne voit ou on n’imagine aucune retombée positive pour le reste de la société…..oh, pardon, j’oubliais l’axiome thatchérien, « there is no society » . Sorry Maggie !

Une réussite

Vu de près, ni Jean-Michel Meurice ni Fabrizio Calvi ne font dans le raccourci facile, la dénonciation populiste. Les deux volets alternent voix off, dessins animés explicatifs, instants artistiques où se vident sans cesse dans des urnes des monceaux de paillettes d’or et intervention de journalistes, d’anciens patrons, d’anciens traders. C’est aussi grâce a eux que les deux volets sont excellents, tant ils arrivent à démontrer tous les mécanismes de cette finance obscure avec clarté, mais aussi souvent avec un humour fataliste qui ne laisse pas de marbre. Michel Aglietta, Jean-François Hénin ou encore Paul Jorion, parce qu’ils connaissent le système et l’ont côtoyé, mettent en lumière toute ces dérives avec une simplicité évidente. C’est parfois amusant, comme quand Gérard de Plainval, lui même gérant de SICAV, un produit financier fondé sur le risque, se découvre entouré de requins encore plus gros que lui venus du monde des hedge funds et prêt à le dépecer…

On ne peut donc que conseiller ce DVD sorti aux éditions Montparnasse à toute personne désireuse de comprendre la finance mondiale actuelle. Pour une utilisation en classe, en revanche, au vu de la complexité du sujet on repassera, à moins d’avoir sous son coude une excellente terminale ES ou à enseigner en prépa.